Phát mại tài sản thế chấp là gì? Cách để tránh tài sản bị ngân hàng phát mãi

Có lẽ rất nhiều người đã nghe tới thuật ngữ “Phát mãi” nhưng không phải ai cũng hiểu phát mãi tài sản là gì. Thuật ngữ này được sử dụng rất phổ biến trong ngành tài chính ngân hàng.

Nếu anh/chị đang quan tâm về phát mại (hay phát mãi), hãy cùng Dòng Vốn tìm hiểu ngay sau đây!

Nội dung bài viết

2. Ngân hàng có quyền phát mại tài sản thế chấp

3. Ngân hàng phát mãi tài sản khi nào?

4. Quy trình phát mãi tài sản của ngân hàng

Bước 1: Thông báo về việc xử lý tài sản phát mãi

Bước 4: Thanh toán khoản tiền thu được từ việc xử lý phát mãi tài sản

5. Cách tránh để tài sản bị phát mãi

1. Phát mãi tài sản là gì?

Phát mãi là gì? Đây là cách gọi tên quá trình mà ngân hàng hoặc đơn vị cho anh/chị vay vốn đứng ra công bố và bán tài sản bảo đảm mà anh/chị mang thế chấp ngân hàng trong trường hợp không thể chi trả chi phí, thanh toán được khoản nợ ngân hàng quá hạn theo đúng pháp luật quy định.

Ví dụ: Trường hợp anh/chị là doanh nghiệp vay tiền của ngân hàng để đầu tư nhưng kinh doanh thất bát, vỡ nợ, doanh nghiệp phá sản, không có đủ khả năng chi trả để thanh toán khoản vay cho ngân hàng.

Như vậy, ngân hàng sẽ buộc phải mang tài sản anh/chị thế chấp đi phát mãi công khai theo thủ tục do pháp luật quy định để thực hiện nghĩa vụ thanh toán khoản nợ.

Sau khi đã hoàn thành thực hiện nghĩa vụ trả nợ, thanh toán khoản nợ, phần tài sản còn lại sẽ được trao trả cho anh/chị. Trường hợp là công ty cổ phần thì phần còn lại của tài sản sẽ chia cho các cổ đông theo tỉ lệ cổ phần mà mỗi cổ đông nắm giữ.

2. Ngân hàng có quyền phát mại tài sản thế chấp

Bên cạnh thông tin phát mại tài sản là gì thì nhiều người cũng quan tâm tới quyền phát mãi của ngân hàng được quy định như thế nào.

Trong hợp đồng cho vay thế chấp giữa ngân hàng và người vay sẽ có nội dung quy định cụ thể về việc xử lý tài sản bảo đảm. Trong trường hợp người vay vi phạm nghĩa vụ trả nợ của mình. Ngân hàng sẽ được quyền yêu cầu giải quyết tài sản bảo đảm bằng cách chuyển giao để phát mãi.

Nếu bên vay đồng ý, ngân hàng có quyền tiếp quản tài sản. Sau đó thực hiện các thủ tục phát mại và đấu giá tài sản theo quy định của pháp luật

Ngoài ra sẽ có rủi ro, cá nhân chủ sở hữu không tự nguyện bàn giao tài sản cho ngân hàng phát mãi, một số ngân hàng thương mại đã lựa chọn phương án khởi kiện ra tòa để đảm bảo an toàn pháp lý, tránh rủi ro tranh chấp.

Tóm lại, các ngân hàng có quyền phát mại tài sản hoặc đem tài sản bảo đảm của người vay ra đấu giá dựa trên những thỏa thuận đã được nêu rõ ở hợp đồng tín dụng ký kết giữa hai bên.

Một số chủ đề liên quan có thể anh/chị đang quan tâm:

Ân hạn nợ gốc trong ngành ngân hàng là gì? Cập nhật thời gian ân hạn nợ gốc và list các ngân hàng cho vay ân hạn vốn ưu đãi nhất. Đọc ngay.

Dư nợ là số tiền bạn đang vay ngân hàng tính đến một thời điểm nhất định. Vậy cách để thanh toán dư nợ tín dụng đơn giản là gì? Xem ngay!

3. Ngân hàng phát mãi tài sản khi nào?

Trong trường hợp người vay theo hình thức thế chấp tài sản nhưng không thể thực hiện nghĩa vụ. Hoặc vi phạm nghĩa vụ của mình theo như hợp đồng tín dụng, hợp đồng vay. Ngân hàng có quyền xử lý các tài sản thế chấp dựa theo Điều 303 Bộ luật Dân sự 2015.

Theo quy định, nếu ngân hàng và người vay thế chấp có thể thỏa thuận đi tới thống nhất. Lúc này tài sản bảo đảm có thể được ngân hàng giải quyết theo các phương án sau:

- Mang tài sản ra đấu giá

- Bên nhận bảo đảm tự bán tài sản

- Bên nhận bảo đảm tự tiếp nhận chính tài sản bảo đảm

- Các phương thức khác

Đối với trường hợp không có thỏa thuận về việc xử lý tài sản bảo đảm theo quy định trên. Thì tiến hành bán đấu giá tài sản, trừ trường hợp có quy định của pháp luật khác.

Người vay thế chấp tài sản sẽ không có quyền định đoạt tài sản thế chấp của mình nếu như:

- Vi phạm nghĩa vụ vay

- Không thực hiện nghĩa vụ vay

- Thực hiện nhưng không đúng nghĩa vụ vay

4. Quy trình phát mãi tài sản của ngân hàng

Theo quy định, quy trình phát mại tài sản phải được thực hiện minh bạch, công khai, rõ ràng. Quá trình này phải đảm bảo được tính khách quan, tất cả mọi người đều được biết. Nhằm mục đích bảo vệ quyền và lợi ích hợp pháp của tất cả các bên tham gia giao dịch.

Tất cả các cá nhân, doanh nghiệp, tổ chức liên quan, tham gia vào quá trình phát mại tài sản yêu cầu phải đảm bảo phù hợp, đáp ứng các quy định, trình tự thủ tục phát mãi theo như Luật đất đai (nếu tài sản phát mại là đất đai), Luật đấu giá tài sản cùng các văn bản pháp luật khác có liên quan.

Vậy cụ thể quy trình phát mãi tài sản là gì, trình tự thủ tục phát mãi như thế nào? Dưới đây là các bước tiến hành:

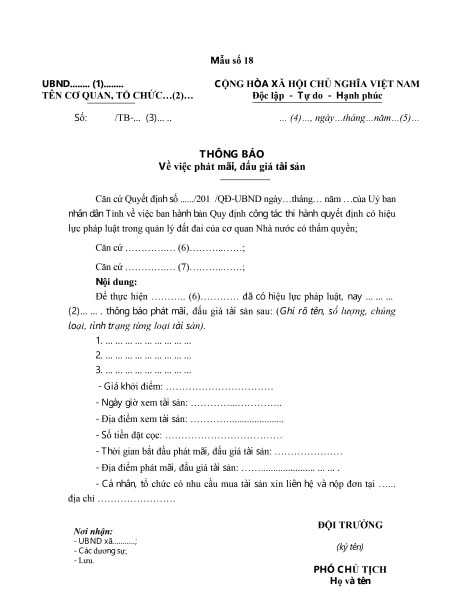

Bước 1: Thông báo về việc xử lý tài sản phát mãi

Người có trách nhiệm việc xử lý tài sản sẽ tiến hành ra thông báo bằng văn bản, giấy tờ về việc giải quyết, xử lý tài sản bảo đảm. Văn bản sẽ được gửi cho các bên cùng nhận tài sản bảo đảm.

Thông tin địa điểm của các bên sẽ được lấy từ cơ sở lưu trữ của các cơ quan đăng ký có thẩm quyền. Văn bản thông báo về việc xử lý tài sản bảo đảm sẽ được gửi trước khi giao dịch việc xử lý tài sản và bao gồm các nội dung:

- Lý do tài sản bảo đảm bị mang ra xử lý.

- Thông tin mô tả cụ thể về tài sản bảo đảm.

- Các nghĩa vụ được bảo đảm.

- Thông tin chi tiết về địa điểm, thời gian, phương thức tiến hành việc xử lý phát mại là gì.

Bước 2: Định giá tài sản

Nếu có thỏa thuận trước thì tài sản sẽ định giá theo thỏa thuận. Ngược lại, tổ chức định giá trị tài sản sẽ tiến hành định giá tài sản hoặc bên bảo đảm và bên nhận bảo đảm tài sản có thể tự thỏa thuận để đưa ra mức định giá cụ thể.

Tuy nhiên, quá trình định giá tài sản này phải đảm bảo được 2 yếu tố đó là tính khách hàng và tương ứng, phù hợp với mức giá trên thị trường.

Bước 3: Bán tài sản

Trường hợp bên vay có thể thực hiện được đầy đủ nghĩa vụ vay và thanh toán trả nợ, chi trả các khoản chi phí phát sinh từ khoản vay của mình trước khi tài sản bảo đảm được đưa ra xử lý thì có thể nhận lại tài sản bảo đảm.

Ngoại trừ những trường hợp pháp luật quy định khác về thời điểm nhận lại tài sản bảo đảm trước khi tiến hành việc xử lý.

Tài sản bảo đảm sẽ được tổ chức đấu giá mang ra để tham gia đấu giá hay bán đấu giá. Trong trường hợp các bên không có bất kỳ thỏa thuận về việc xử lý tài sản bảo đảm. Hoặc trường hợp nghĩa vụ vay không được bên vay thực hiện đúng và đủ.

Khoản tiền tổ chức đấu giá thu được từ việc bán đấu giá tài sản sẽ chi trả cho chủ sở hữu tài sản đấu giá trước, ngoại trừ những trường hợp có thỏa thuận khác với những nội dung:

- Tên tài sản đấu giá và địa chỉ có tài sản đấu giá.

- Tên và địa chỉ của tổ chức đấu giá và người có tài sản đấu giá (chủ sở hữu tài sản đấu giá).

- Thời gian, địa điểm diễn ra việc bán đấu giá.

- Thời gian, địa điểm đăng ký tham gia đấu giá tài sản.

- Điều kiện và cách thức đăng ký tham gia đấu giá tài sản.

- Mức giá khởi điểm đấu giá tài sản (nếu công khai giá khởi điểm), tiền đặt trước cho tài sản đấu giá.

Bước 4: Thanh toán khoản tiền thu được từ việc xử lý phát mãi tài sản

Sau khi phát mại tài sản, số tiền thu được sẽ dùng để chi trả các khoản chi phí như:

- Phí bảo quản hồ sơ

- Phí thu giữ và xử lý tài sản,…

Số tiền còn lại sẽ được các bên thanh toán theo thứ tự thanh toán dựa theo quy định, thỏa thuận hoặc pháp luật.

Trong trường hợp khoản tiền thu được từ việc phát mại tài sản sau khi đã thanh toán hết các khoản chi phí thu giữ, bảo quản hồ sơ,… nhỏ hơn giá trị tài sản thực hiện nghĩa vụ được bảo đảm. Thì phần nghĩa vụ còn lại chưa được thanh toán sẽ được coi là nghĩa vụ không có bảo đảm.

Như vậy, các bên sẽ phải thực hiện nghĩa vụ của mình khi tiến hành xử lý phát mại quyền sử dụng tài sản, trừ trường hợp các bên có thỏa thuận về việc bổ sung thêm tài sản bảo đảm.

Riêng với trường hợp số tiền thu được từ việc phát mại tài sản sau khi đã trừ hết các khoản chi phí lớn hơn so với giá trị nghĩa vụ được bảo đảm thì khoản tiền còn lại sẽ được trao trả cho người có tài sản.

Bước 5: Chuyển quyền sở hữu, quyền sử dụng tài sản cho người kế sở hữu sau khi tài sản đảm bảo được xử lý

Nếu muốn chuyển quyền sở hữu, quyền sử dụng tài sản đảm bảo thì dựa theo quy định của pháp luật bắt buộc phải bằng văn bản hợp pháp của chủ sở hữu chấp thuận việc này.

Có thể sử dụng hợp đồng cầm cố, thế chấp tài sản đảm bảo để thay thế cho hợp đồng mua bán tài sản giữa chủ sở hữu tài sản/người thi hành án với người mua tài sản về việc xử lý tài sản bảo đảm.

Nếu muốn chuyển quyền sở hữu cho người có quyền sử dụng tài sản bảo đảm phải thực hiện đúng thủ tục do pháp luật quy định về vấn đề đăng ký quyền sở hữu, quyền sử dụng tài sản đảm bảo sau khi xử lý.

Sau khi đã thực hiện xong các thủ tục chuyển trên thì văn phòng đăng ký đất đai cấp có thẩm quyền pháp lý sẽ tiến hành cấp cho người nhận chuyển sở hữu và quyền sử dụng tài sản giấy tờ chứng nhận quyền sở hữu, quyền sử dụng tài sản đảm bảo hợp pháp đúng theo quy định.

5. Cách tránh để tài sản bị phát mãi

Nếu đã hiểu phát mãi là gì chắc hẳn anh/chị đã biết tài sản bảo đảm sau khi phát mãi đã không còn thuộc về quyền sở hữu của mình nữa. Vậy làm sao để tránh được tình trạng tài sản bị đem đi phát mãi?

Nếu anh/chị muốn tránh khỏi vấn đề này có thể liên hệ với Dòng Vốn để sử dụng dịch vụ đáo hạn ngân hàng. Anh/chị có thể tham khảo cụ thể hơn về phương thức đáo hạn là gì.

Trên đây là một số thông tin hữu ích giải đáp phát mãi tài sản là gì và quy trình ngân hàng phát mãi. Hãy liên hệ ngay với Dòng Vốn nếu tài sản thế chấp của anh/chị có nguy cơ bị phát mãi. Các chuyên gia tài chính của Dòng Vốn sẽ tư vấn và đưa ra cách giải quyết hợp lý!

- Địa chỉ: 69/33 đường Nguyễn Gia Trí (đường D2), Phường 25, Quận Bình Thạnh, TP. HCM

- SĐT: 08 7856 7856

- Website: https://dongvon.com/

Một số chủ đề liên quan có thể anh/chị đang quan tâm:

Đảo nợ là gì? Quy chế cho vay vốn của ngân hàng nhà nước về hình thức đảo nợ tại các tổ chức tín dụng là gì? Đọc bài viết!

Cho vay thấu chi là gì? Có nên vay thấu chi không? Liệu điều kiện, hạn mức tài khoản vay thấu chi là bao nhiêu? Để Dòng Vốn chia sẻ ngay!

CIC là gì? Cách kiểm tra nợ xấu cic online trên hệ thống trung tâm thông tin tín dụng quốc gia online để tra cứu nhanh chóng. Click ngay!